Consorțiul românesc depune azi oferta angajantă pentru a prelua afacerile pe care grupul ceh CEZ le vinde în România, și pe care le-a evaluat la circa un miliard de euro. Ar mai fi trei contracandidați cu șanse în această cursă, potrivit unor surse din piață.

Astăzi, consorțiul românesc format din Electrica, Hidroelectrica și Societatea de Administrare a Participațiilor din Energie (SAPE) va depune oferta angajantă, cu preț, pentru a cumpăra activele CEZ din România, scoase la vânzare de compania cehă. Electrica a anunțat deja acționarii la începutul lunii că „este în curs de a explora posibilitatea participării sale, in cadrul unui potential consortiu format impreuna cu Societatea de Administrare a Participatiilor in Energie S.A. (S.A.P.E. S.A.) si Societatea de Producere a Energiei Electrice in Hidrocentrale Hidroelectrica S.A., la procedura competitiva organizata de CEZ a.s. pentru vânzarea filialelor sale din România”.

Singurul semn de întrebare rămas era dacă și Hidroelectrica, societate controlată de stat, primește acceptul de a depune oferta și de a angaja credite pentru a finanța această achiziție. Azi este programata o ședință AGA a Hidroelectrica exact pe această temă. Ministrul Economiei, Virgil Popescu, a refuzat să ne spună ieri, întrebat fiind dacă statul va da mandatul reprezentantului său în AGA în favoarea depunerii ofertei, care va fi mandatul. “Veți vedea mâine”, a spus Popescu, dar surse din piața de energie ne-au declarat că mandatul pentru AGA de azi este unul pozitiv pentru această tranzacție: statul este de acord ca Hidroelectrica să depună, în consorțiu, oferta pentru a cumpăra ce vinde CEZ în România.

Cât ar aștepta CEZ pentru ce vinde

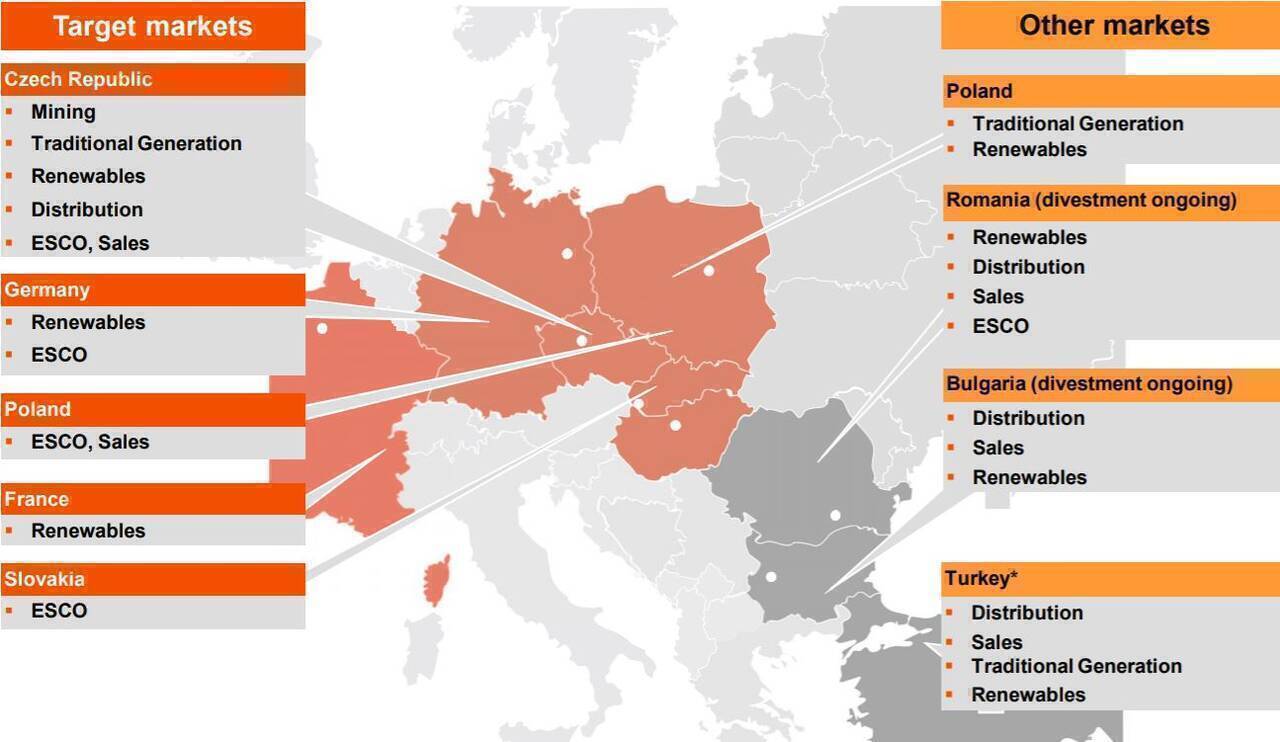

CEZ a anunțat că scoate la vânzare distribuția de energie electrică din Oltenia, parcul eolian din Dobrogea (circa 600 MW, cel mai mare parc eolian de uscat din Europa), firma de furnizare, care are 1,4 milioane de clienți, și microhidrocentralele din zona Reșița (patru la număr, 22 MW putere instalată).

“Procesul de vânzare a activelor românești ale Grupului CEZ a fost lansat oficial pe 9 septembrie 2019. Obiectul vânzării include, dar nu se limitează, la companiile de distribuție și vânzări și parcurile eoliene Fântânele și Cogealac. Prima etapă a fost încheiată cu primirea a 19 oferte neangajante.

Din cauza pandemiei COVID-19, a fost declarată o stare de urgență în țară (valabilă până în 15 mai). În timpul stării de urgență, guvernul român a suspendat transferul pachetelor majoritare în companii ale sistemului energetic național. Procesul de vânzare și negocierile cu ofertanții individuali continuă. Calendarul, inclusiv termenul limită pentru ofertele finale, va fi stabilit în funcție de evoluția situației din țară”, a anunțat CEZ.

La începutul acestei luni, CEZ a.s. a arătat, într-o prezentare către investitori, că valoarea capitalurilor proprii ale companiilor CEZ din România care sunt scoase la vânzare este de circa 1,07 miliarde de euro, la active de circa 1,5 miliarde, deci am putea considera că un preț minim al tranzacției nu va putea fi sub un miliard de euro, cel puțin pe baza evaluării companiei cehe.

Cu cine se bate consorțiul românesc

Potrivit surselor noastre, pe lângă consorțiul format din companiile românești, ar mai fi trei ofertanți “cu șanse” pentru a cumpăra afacerile cehilor din România. Cu mențiunea că informația nu poate fi confirmată oficial în vreun fel, pentru că este o tranzacție în curs iar aceste detalii sunt evident confidențiale, am aflat de la sursele noastre că oferte angajante mai depun compania ungară de stat MVM (cea mai mare din țara vecină, cu activitate de producție, transport și distribuție), India Power Corporation, una dintre cele mai mari companii de generare și distribuție de energie electrică din India, și un consorțiu german, format din E.On și Allianz, compania de asigurări fiind oricum acționar minoritar la compania de distribuție a E.On din România. Din ce se știe până acum, consorțiul românesc va oferta pentru toate business-urile scoase la vânzare de CEZ în România.