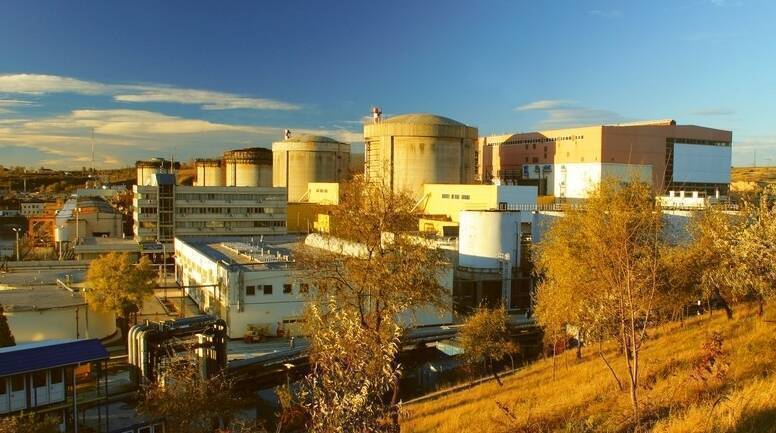

Indicatorii de profitabilitate ai Nuclearelectrica (SNN) vor scădea de peste şase ori prin vânzarea energiei electrice la preţuri reglementate, ceea ce va afecta major capacitatea entităţii de a finanţa proiectele majore de investiţii aflate în derulare, precum retehnologizarea Unităţii 1, susţin reprezentanţii producătorului de energie nucleară, potrivit Agerpres.

Informaţia apare într-un document al Autorităţii Naţionale de Reglementare (ANRE) în care au fost sintetizate opiniile participanţilor la piaţă cu privire la metodologia propusă de ANRE, potrivit căreia producătorii vor trebui să livreze energie în contracte reglementate cu un profit de 5%.

Iniţial, Hidroelectrica şi Nuclearelectrica erau obligate să livreze până la 65% din producţie pe piaţa reglementată, însă acest lucru se va aplica abia de anul viitor. Până atunci, ele vor livra toată energia disponibilă.

„SNN va obţine, în condiţiile vânzării întregii producţii de energie disponibile cu metodologia preţului reglementat (cost +5%), un profit brut estimat la 90 de milioane de lei, în scădere cu peste 450 milioane de lei faţă de nivelul estimat iniţial, în condiţiile vânzării energiei electrice disponibile pe piaţa liberă”, spun reprezentanţii SNN în documentul menţionat.

Potrivit acestora, vânzarea energiei electrice la preţuri stabilite conform metodologiei propuse de ANRE (cost +5%) aduce pentru Nuclearelectrica o profitabilitate de numai 1,25% raportat la capitaluri proprii, respectiv 1,42% raportat la activele imobilizate nete (echivalentul BAR din metodologiile ANRE).

În condiţii normale, rentabilitatea activelor imobilizate nete ar trebui să fie la nivel de minim 5% – 6%, cu mult peste nivelul de 1,4% determinat de aplicarea metodologiei (cost +5%) propusă de ANRE, arată oficialii producătorului de energie nucleară.

„Industria nucleară are ca specific un nivel ridicat al activelor imobilizate, situaţie generată de investiţiile iniţiale (costul mare de realizare) ale unei centrale nucleare. Trebuie avute în vedere prevederile art. 79, alin. 4 lit. c) din Legea energiei şi gazelor naturale nr. 123/2012 potrivit cărora principiile ce stau la baza stabilirii preţurilor şi tarifelor reglementate pentru activităţile desfăşurate în sectorul energiei electrice au în vedere inclusiv ideea potrivit căreia preţurile/tarifele trebuie să asigure o rată rezonabilă a rentabilităţii capitalului investit, stabilită conform reglementărilor emise de autoritatea competentă”, au precizat aceştia.

Ei au adăugat că scăderea de peste şase ori a indicatorilor de profitabilitate ai SNN prin vânzarea energiei electrice la preţuri reglementate afectează major capacitatea entităţii de a finanţa proiectele majore de investiţii aflate în derulare (retehnologizarea Unităţii 1, investiţie de 1,5 miliarde de euro, şi CTRF – investiţie de aproximativ 200 milioane de euro).

„În aceste condiţii, SN Nuclearelectrica este în pericol de a trebui să-şi asigure finanţarea proiectului de retehnologizare a Unităţii 1 în proporţie de 100% din fonduri proprii. Modelul nostru iniţial prevedea pentru retehnologizare o finanţare cu structura 43% fonduri proprii şi 57% împrumuturi”, spun reprezentanţii SNN.

Pentru realizarea surselor de finanţare proprii necesare proiectului de retehnologizare al Unităţii 1 la nivel de 100% din valoarea proiectului, SNN are nevoie o majorare cu 43 de lei a preţului reglementat conform metodologiei actuale considerând că întreagă energie electrică disponibilă la vânzare (81,6 TWh) din următorii opt ani ar fi vândută la preţul reglementat impus prin propunerea de ordin ANRE.

În replică, punctul de vedere al ANRE cu privire la acest aspect, inserat în document, este următorul: „Valoarea profitului reglementat (5%) s-a stabilit prin similitudine cu valorile prevăzute în alte reglementări, atât pentru energie electrică, cât şi pentru gaze naturale”.

De asemenea, oficialii Nuclearelectrica au mai arătat că, în condiţiile în care SNN ar livra 65% din energia produsă cu preţ reglementat, contribuţia companiei la bugetul de stat al României ar fi redusă cu 252 milioane lei/an (reprezentând aproximativ 17 lei/MWh aferent unui consum casnic anual naţional de 15 TWh).

La rândul lor, reprezentanţii Hidroelectrica au arătat, potrivit aceluiaşi document, că profitul reglementat stabilit de ANRE va afecta puternic investiţiile în unităţile de producere.

„Metodologia ANRE impune obligaţii care vor conduce la imposibilitatea finalizării/realizării de investiţii, fapt ce va conduce la neîndeplinirea targetului european privind energia regenerabilă stabilit pentru anul 2030. Preţul reglementat care va fi stabilit de către ANRE conform dispoziţiilor Metodologiei ANRE nu asigură veniturile necesare care să justifice profitabilitatea investiţiilor actuale demarate de către companie, cu consecinţe în neîndeplinirea obiectivelor ce se regăsesc în Strategia energetică a României. Astfel, siguranţa sistemului energetic este pusă în pericol pe termen mediu şi lung”, spun responsabilii Hidroelectrica.

Aceştia au arătat că normele ANRE vin în contradicţie cu legislaţia societăţilor comerciale, potrivit căreia politica unei companii este obţinerea de profit.

Astfel, Hidroelectrica remarcă „încălcarea dispoziţiilor Legii societăţilor nr. 31/1990 prin limitarea voinţei societare. Politica comercială a unei societăţi ce are ca scop obţinerea de profit, indiferent de calitatea acţionarului, se stabileşte de managementul acesteia în conformitate cu prevederile Legii 31/1990 şi prevederile Actului Constitutiv al societăţii”.

ANRE a elaborat această metodologie pentru a pune în aplicare OUG 114/2018, potrivit căreia toţi consumatorii casnici de energie pot primi electricitate la tarife reglementate. Aceasta, după ce piaţa de energie electrică a fost liberalizată în totalitate la 1 ianuarie 2018.

ANRE a anunţat că, în baza acestei metodologii, pentru consumatorii casnici în regim reglementat, preţul nu va creşte până în anul 2022.